面白くなければやる気にならない。

これは動かしようのない人間の本性です。したがって、敷居が高いと敬遠されがちなファイナンスをものにするためには、「面白い!」と感じる必要があります。残念ながら、世の中にはそのような機会があまり提供されていないようです。そこで、本論ではファイナンスが好きになる3つの小話を用意してみました。「ファイナンスって意外に面白い」と思っていただけるはずです。

「ファイナンス」以外にも、「ARCSモデル」や「エンプロイアビリティ」など、近年話題の人事系キーワードについて詳しく知りたい場合は、163の用語を解説している「人事用語事典」をご利用ください。

⇒ダウンロードする

目次

1. (その1)予測の話

-なぜファイナンスのプロは猿に勝てないのか?

「株価を予測することはできるのか?」

これは大昔から論争になったテーマです。実務家である投資のプロの答えは、当然Yesになります。Yesと言わなければ自分たちの立場がなくなるからです。これに対して、理論家である学者はNoの立場を取ってきました。株価のデータを統計分析すると株価はランダムに動くとしか見えないからです。ランダムである以上、予測できるわけがありません。この大論争に決着をつける世紀の勝負が1988年から始まりました。そして、それは川中島の合戦の如く10年にも及んだのです。

戦いは理論家の挑発に実務家が乗る形で行われました。理論家が「猿に目隠しをしてダーツを新聞の株式欄に向かって投げさせる。そうして選んだ株式に対して、投資のプロが選んだ推奨銘柄は勝てない」という失礼千万な物言いをしたのです。「そこまで言うならやってやろうじゃないか」ということになって、ウォールストリートジャーナル(WSJ)紙上において1988年から両者の戦いが始まったのです。

やり方は、毎月4人の著名な株式投資のプロが選んだ銘柄と、WSJの社員がダーツを投げて選んだ4銘柄の株価を勝負させるというものでした。本物の猿は手配できなかったので社員が代役を務めたというわけです。

当初は1カ月後の株価で、1990年からは6カ月後の株価で勝負が行われました。10年に及んだ対戦成績は、プロの61勝39敗で幕を閉じました。プロの方が上回ったとはいえ、勝率はかろうじて6割ですから、プロのプライドをもってすればこれで猿に勝ったとは口が裂けても言いたくない結果になりました。さらに言えば、勝負は株価の比較だけで行われたので、配当は考慮されませんでした。それを知ってか知らずか、プロが選んだ株式は配当の少ないものが多かったのです(配当を支払うとその分株価が下がるので、同じ条件なら配当の少ない株式の方が株価に関しては有利になります)。

なぜこのような結果になったのでしょうか。それについてはファイナンスの理論が説明してくれます。「株価はランダムに動く」という理論家の指摘は早くも1900年に始まり、1950年代に入りコンピューターが本格的に使われるようになってから、いよいよ明らかになってきました。この結果を実務家が認めないのは当然としても、学者の方も「偶然の悪魔が株価を支配しているのか?」と困惑を隠せませんでした。

このような中で、シカゴ大学のファーマが1970年頃から「効率的市場仮説」を提唱します[1]。それは、株価がランダムに動くのはそれだけ市場が効率的に機能している証であると考えたのです。現在の株価はこれから未来に向けてのあらゆる情報が反映されて形成されている。そこに新しい情報が発生したら、株価は速やかに反応する。例えば、エルニーニョ現象によって今年は冷夏になるという情報が入ったら、Aビールの業績は悪化します。それによって、株価も下がります。しかし、新しい情報というのは予測できなかったからこそ新しい情報なわけです。そのため、常に新しい情報に反応して形成される株価を予測することは理論的に不可能ということになります。これが効率的市場仮説の考え方です。

私たちの職場では未来を正確に予測することが求められます。売上が予算を下回ると、お上から「読みが甘い」と叱責されます。ときには実績が予算を上回っても、「読みが甘い」とお小言を頂戴します。その裏には、「業績は読める」という信仰があるように見えます。しかし、これは理論的根拠を欠くナイーブな信仰と言わざるを得ません。予測のプロである株式のアナリストは、対象となる会社のデータを精査し、社長とインタビューをし、業界の動向にも目を光らせたうえで、対象企業の業績を予想します。そして、世の中が想定しているよりも業績が上がると判断したら、その会社の株を推奨銘柄として挙げます。予測のプロとしての専門知識とプライドをかけて分析をしても、結果は猿とほとんど変わらないのです。

未来が予測できないのは自社だけではありません。競合他社も予測できないのです。したがって、予測に関しては自社が競争劣位に陥ることはありません。未来は予測できないという前提に立って、「未知なる未来に対してどのように挑戦していけばよいか」という謙虚な姿勢に対して幸運の女神は微笑むのではないでしょうか。

人事に関する注目トピックを毎週お届け!⇒メルマガ登録する

2. (その2)リスクの話

-なぜ虎に襲われてもリスクではないのか?

ビジネスパーソンにとってリスクは永遠の課題とも言えます。「リスクを取る」というとカッコイイですが、要するに「失敗する可能性が高い」ということです。一方で、リスクを取らない限り、高いリターンを期待できません。また、会社ではお上から「ノーリスク・ハイリターン」という理不尽な要求をされることもあります。そのため、私たちは「リスクとは何か」ということについて、しっかりとした見識を持つ必要があります。それを教えてくれるのがファイナンス理論です。

リスクの本質を理解するために、簡単なクイズをやってみましょう。

<クイズ1>

極上の神戸ビーフを殿様に献上すると褒美として宝物がもらえます。殿様がいるお城に至る道は2つあります。どちらを選択することも可能です。ルートAは森を通ります。森の中には虎がいるので、運が悪いと虎に遭遇します。ルートBは治安のよい街道を通ります。どちらの道もお城に至る所要時間は同じです。このとき、森の道を選択した人は「リスクを取った」と言えるでしょうか?

ファイナンスの回答は「リスクを取ったとは言えない」となります。それは、「どんなに危ない橋を渡ったとしても、それを回避できる方法があればリスクではない」と考えるからです。安全な街道というオプションがあるのに、わざわざ森の道を選ぶのは単なる蛮勇です。これがビジネスのリスクに対する基本的な考え方になります。

2-1. リスクと「ポートフォリオ」

これを踏まえて次のクイズに行きましょう。

<クイズ2>

Kビールの主力工場が不運にも落雷の被害にあって操業停止になりました。これはリスクでしょうか。

Kビールは出荷停止によって売上は減少し、利益も減少します。その結果、株価も下がります。Kビールが大変な状況に追い込まれることは確かです。ところが、です。ビール好きでKビール党と公言していたあなたはどうするでしょうか。これまで居酒屋では必ずKビールを飲んでいましたが、いつの間にかAビールを飲んでいるはずです。ビールはKでなければ飲めないというわけではありません。ビールを飲みたい人は必ずビールを飲みます。そのため、Aビールは、売上増→利益増→株価UPとなります。

そうすると何が起こるでしょうか。Kビールの株式しか持っていなければ、大打撃を受けます。しかし、予めKビールの株式とAビールの株式を持っていれば、心配はありません。Kビール株の値下がりはAビール株の値上がりで相殺されるからです。つまり、回避する方法があるということです。「回避する方法があればリスクではない」というのがファイナンスの考え方です。このように株式を組み合わせたものを「ポートフォリオ」と呼びます。ポートフォリオで回避できるリスクは真のリスクではありません。

「客観的にはそう言えるかもしれないが、Kビールの社員にとってはどうなのか。リスクではないのか」と感じる人もいると思います。確かにK社の社員はボーナスが減るでしょう。場合によっては、リストラがあるかもしれません。しかし、これについても問題はありません。大ピンチのKビールから絶好調のAビールに転職すればよいからです。Aビールならボーナス減もリストラの可能性も低いはずです。もちろん、誰もがAビールに転職できるわけではありません。しかし、「回避する方法があるならリスクではない」というのがファイナンスの考え方です。ファイナンスがこのように考える裏には、「この場合はリスクを取ったことにならないので、それに対するご褒美としてのリターンは発生しませんよ」という含意があります。

2-2. リスクの構造

それでは次のクイズはどうでしょうか。

<クイズ3>

日銀が一転して金融引き締め政策に転じました。これはリスクでしょうか。

残念ながら、この事態に対してはどんなポートフォリオでも回避することはできません。なぜならば、景気全体が打撃を受けるからです。したがって、このケースは真のリスクということになります。

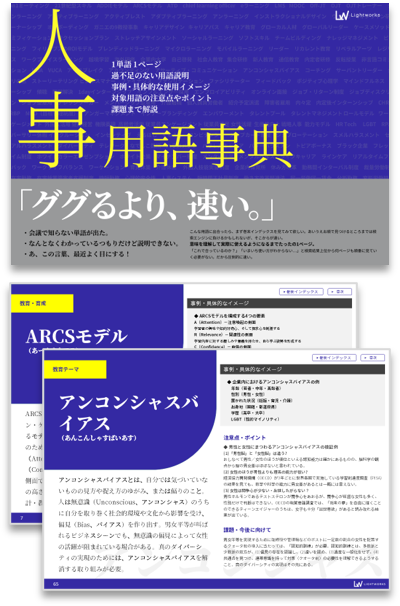

以上の議論から、リスクには「回避できるリスク」と「回避できないリスク」という2つのタイプが存在することがわかります。ビジネスのリスクはこのチャートのような二重構造になっているのです。

ある企業の予想外の逆境は他の企業の予想外の幸運によって相殺されます。そのようなリスクを「ユニークリスク」と言います。ユニークリスクはポートフォリオで回避できるので、真のリスクではありません。ポートフォリオで相殺されないリスクが真のリスクです。ファイナンスではこれを「システマティックリスク」と呼びます。

事業家はユニークリスクを含んだすべてのリスクに直面します。これはキャッシュフローのリスクとも呼ばれます。一方、投資家はポートフォリオを自由に保有できるので、システマティックリスクのみに直面します。

2-3. 最強のポートフォリオとは?

ポートフォリオを使ってリスクをある程度コントロールできるので、ポートフォリオをベンチマークとしてリスクを把握するというアプローチが考えられます。その場合は、最強のポートフォリオをベンチマークとするのが合理的でしょう。最強のものと比較しておけば、他は無視してよいからです。

最強のポートフォリオとはどのようなものでしょうか。それは株式市場のすべての種類の株式を組み合わせたポートフォリオであることは直感的にわかると思います。株式の種類を増やせば増やすほど個別株の値動きが相殺されるからです。これを「マーケットポートフォリオ」と呼んでいます。具体的には、日経平均やダウ平均のことを指します。ファイナンスでは、マーケットポートフォリオよりどれぐらいリスクがあるかという視点で個別のビジネスのリスクを把握するのです。

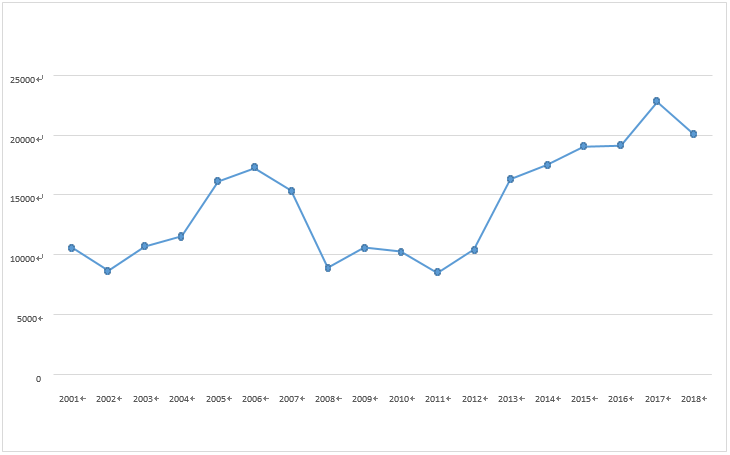

それでは、ファイナンスがどのようにして個別のビジネスのリスクを定量的に把握するかを説明しましょう。まず、ベンチマークとなるマーケットポートフォリオのリスクとリターンの関係を見てみましょう。このチャートは2001年以降の日経平均(=マーケットポートフォリオ)の実績です。最強のポートフォリオでもこれだけ変動します。つまり、リスクがあるということです[2] 。このようなデータを手掛かりにして一人ひとりの投資家がリターンの期待値を決めます。将来を予測する際に過去のデータを手掛かりにするのはよくあることです。坂本勇人が今年3割を打つかどうかを予測する場合、誰もが過去の実績を参考にするはずです。こうして、「これだけリスクがあるのだから、自分は20%のリターンが欲しい」、「過去10年で6%以上伸びているので、固めに見て5%あればいいだろう」と様々な投資家の期待値の総意としてマーケットポートフォリオに対する期待リターンが形成されます。その結果、日経平均に対する期待リターンはおよそ5.8%と見られています。(日本経済新聞 2018年10月12日)

2-4. ビジネスのリスクを定量的に把握する

次に、個別のビジネスのリスクの捉え方を見てみましょう。仮に、自動車ビジネスのリスクを知りたいとしましょう。その場合は、トヨタの株価をベンチマークにします。なぜならば、トヨタのビジネスは自動車ビジネスだからです。そして、トヨタの株価は世界中の投資家がトヨタのビジネスのリスクとリターンを評価した結果だからです。もちろん、ホンダや日産を含めた自動車業界の株式のポートフォリオをベンチマークにすることも可能です。

さて、トヨタの株式を買うということは何を意味するでしょうか。トヨタ株を買うという行為は、株式の世界で最強であるマーケットポートフォリオを買えるのに、わざわざトヨタ株を買うということを意味します。そうすると、トヨタ株を買うことで追加的に発生するリスクがマーケットポートフォリオのリスクと同じであれば、トヨタ株に期待するリターンはマーケットポートフォリオに期待するリターンと同じでよいはずです。ボルドーにブルゴーニュを加えても同じワインなので酔う程度は変わらないということです。したがって、トヨタ株に対する期待リターンは5.8%でよいということになります。リスクが増えるなら(ワインにウォッカを追加したら)、より高いリターン(もっと酔っぱらう)が期待されます。逆も然りです。

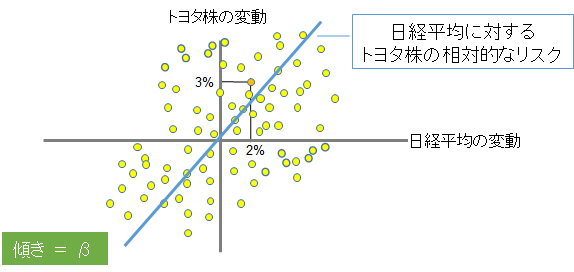

1カ月前に今日の株価がどうなるかは誰にもわかりません。それは「リスクがある」ということです。仮に、この1カ月で日経平均が+2%になったとします。同じ期間に、トヨタの株が+3%になったとします。そうすると、トヨタ株は日経平均よりも、1.5倍変動する、つまり、リスクが1.5倍高いということになります。サンプル数が1つでは何とも言えないので、同様のデータを過去にさかのぼって調べて、チャートにプロットします。チャートを見ると、日経平均のリスク(変動)とトヨタ株のリスクの間の関係が見えてきます。

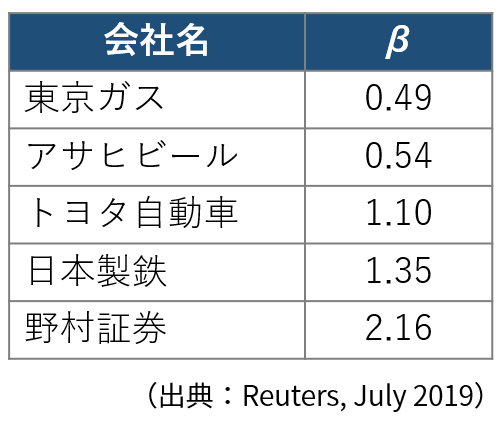

最小二乗法を使って計算して回帰直線を求めると、両者のリスクの関係がわかります。この直線の傾きのことをファイナンスでは「β(ベータ)」と呼びます。βはビジネスのリスクを表すことになります。トヨタ株のβは2019年7月時点で1.10となります。日経平均よりも1.1倍変動が激しい、つまり、リスクが高いということになります。こうして、自動車ビジネスのリスクは、β=1.10という形で定量的に表現することができるのです。

βが1の株式は日経平均の変動と同じように変動することになるので、この株式のリスクは日経平均と同じです。そうすると、この株式に対する期待リターンは日経平均と同じ5.8%でよいことになります。トヨタ株に対しては、5.8%×1.10=6.38%のリターンが期待されます。トヨタの経営陣はこの期待に応えるように経営する義務があると言えます。

日本企業のβの値を見てみましょう。東京ガスは公益企業で政府が業績のコントロールをするので、景気の影響をあまり受けません。日経平均は景気を表す指標とも言えます。そのため、東京ガスのβは低い値となります。ビールも景気が悪くなったら禁酒し、良くなったら大量に飲むというような極端な嗜好品ではありません。そのため、アサヒビールのβも低い値となります。

これに対して、鉄のような産業資材は景気の影響を受けやすいので、日本製鉄のβは高くなります。野村証券の業績は株式市場と連動します。そのため、野村証券のβも高くなります。それぞれのビジネスに対する私たちの認識とβの値の間に大きなギャップはないことがわかります。

私たちが知りたいのは未来のリスクなのに、リスクの定量化が過去のデータに基づいていることに違和感を覚えた人もいるかもしれません。ファイナンスが過去のデータを使う理由は小話1にあります。つまり、未来のことがわからない以上、過去のデータが最も信頼できる手掛かりになると考えるのです。過去のデータが未来を正確に言い当てることはないけれども、何の実績もない根拠よりも実績の方が頼りになるということです。産業構造が大幅に変わらない限り、近未来は過去の延長線上にあると考えるのは、それほどおかしなことではないはずです。

3. (その3)乗っ取りの話

-なぜハゲタカはガチョウの屍肉を漁らないのか?

会社を乗っ取るファンドはハゲタカと呼ばれて毛嫌いされています。実は何がハゲタカファンドなのかという定義ははっきりしないのですが、ここではマスコミがハゲタカと報じるファンドのこととしておきます。ハゲタカというと屍肉を漁るイメージですから、誰もが否定的な印象を抱いて当然とも言えます。ところが、悪しきイメージが先行してその実態がよく理解されていない面も多いと言えます。そこで、簡単なクイズでこの問題を見てみましょう。

<クイズ4>

イソップ物語の金の卵を産むガチョウがいるとします。あなたは親戚から1000万円をかき集めてこのガチョウを手に入れ、3年後に転売します。この3年の間にあなたは何をしますか?

転売して儲けるためには、できるだけガチョウを高く売りたいところです。ガチョウが高く売れるための条件は何でしょうか。それはガチョウが以前よりもたくさんの金の卵を産むことしかありません。1日1個だったのが2個産むようになれば、倍の2000万円で売れるという目算も立ちます。それでは、以前よりも多くの金の卵を産ませるために、あなたは何をするでしょうか。恐らくは、ストレスのない飼育環境を整備し、栄養豊富な餌を与え、最高のコンディションを維持するためにガチョウを鍛えると思います。

何を当たり前のことを、と思うかもしれませんが、ここでガチョウを会社に、あなたを社長と置き換えてみてください。ガチョウと会社は同じ構図です。ガチョウが金の卵を産むように、トヨタは毎日自動車を産んでいるのです。また、社長も同じです。社長の任期を仮に3年とすると、就任から退任までの間にどれだけ会社の価値を上げることができるかで社長の評価が決まるからです。会社の価値を上げるために、社長が快適な労働環境を整備しつつ、従業員を厳しくも愛情をもって鍛えるのは当然のことと思われます。

会社を手に入れて、3年程度保有したのちに転売して儲ける商売があります。それがハゲタカファンドです。考えてみると、ハゲタカファンドの構図もガチョウを手に入れたあなたや社長と同じであることがわかります。転売して儲けたいハゲタカファンドが会社を乗っ取ったら何をするでしょうか。あなたがガチョウに対して取るアクションと同じことをするはずです。なぜならば、それ以外にガチョウ(=会社)の価値を上げる方法はないからです。

会社を転売してできるだけ高く売りたいというハゲタカファンドの動機を考えると、1日1個の卵が待ちきれなくて、腹を切って中にあるすべての卵を手に入れようとした農夫のような行動がありえないことがわかります。それはハゲタカファンドにとってオウンゴールになります。さらに言うと、ガチョウの価値を上げることについて、ハゲタカファンドはあなた以上に真剣です。目論見が外れた場合、あなたは親戚に頭を下げれば大目に見てもらえるかもしれませんが、ファンドは資金を提供してくれた投資家からの信用を失います。ビジネスの世界では信用を失ってしまったら、the endです。

このように考えるとハゲタカファンドを毛嫌いする必要はないように見えます。なぜ現実との間にギャップがあるのでしょうか。そこには2つの理由が考えられます。

1つ目の理由は、社長に代表される会社の既得権益者が損をするからです。

ハゲタカファンドの餌食になる会社は経営がお粗末な会社だけです。GEやマイクロソフトの全盛期に乗っ取りを敢行してもジャック・ウェルチやビル・ゲイツ以上に会社の価値を上げられる人はいません。お粗末な経営をしているからこそ、ハゲタカファンドの餌食になるのです。出来が悪いが故に首を切られる社長がハゲタカに抵抗するのは納得できます。

もう1つの理由は、ハゲタカの中にドーピングをする悪しき輩がいることです。

ドーピングをすることで一時的にたくさんの卵を産むようにするのです。具体的に言うと、設備のメンテナンス、研究開発、システム投資という将来の成長の原動力への出費を削って利益を増やすのです。ファンドが保有している間に大量の卵を産むようになって買い手の注目を集めますが、転売時には身も心もボロボロになっているのです。これはガチョウにとって悲劇となります。幸いなことに、転売後の会社のパフォーマンスによってドーピングの有無は明らかになります。そして、ドーピングをしたと認定されたファンドは社会的評価を下げます。その結果、世の中のお金は真っ当なファンドに集まるようになります。このメカニズムが働く限り、ハゲタカがガチョウを殺して、その屍肉を漁ることはないのです。

4. まとめ

ビジネスに関する理論には、経営戦略、マーケティング、組織行動論、アカウンティングなど様々な分野があります。その中で最もエレガントな理論体系を誇るのがファイナンスです。理論がしっかりしているからこそ、小話が作れると言えます。理論的基礎がしっかりしていないと、どうしても「それはケースバイケースです」という判断になってしまうからです。

ファイナンスには数字を扱うテクニカルな専門知識というイメージがありますが、本当に大事なことは、その根本にあるビジネスに対するモノの見方です。ファイナンス理論を学ぶことで、ビジネスに対する理解をより一層深めることが可能になります。ファイナンスを学ぶ前と後ではビジネスがまったく違って見えるようになるはずです。「ファイナンスって面白そうだ」と思った方はぜひファイナンス理論にチャレンジして欲しいと思います。

社員教育や人材開発を目的として、

・eラーニングを導入したいが、どう選んだらよいか分からない

・導入したeラーニングを上手く活用できていない

といった悩みを抱えていませんか?

本書は、弊社が20年で1,500社の教育課題に取り組み、

・eラーニングの運用を成功させる方法

・簡単に魅力的な教材を作る方法

・失敗しないベンダーの選び方

など、eラーニングを成功させるための具体的な方法や知識を

全70ページに渡って詳細に解説しているものです。

ぜひ、貴社の人材育成のためにご活用ください。

プライバシーポリシーをご確認いただき「個人情報の取り扱いについて」へご同意の上、「eBookをダウンロード」ボタンを押してください。

[1]この功績によってファーマは2013年度のノーベル経済学賞を受賞しています。

[2]これに対して、銀行預金は利率が決まっているのでリスクはありません。

<参考文献>

ファイナンス入門講義 山本和隆 日経新聞出版社